Vergi uzmanı Ozan Bingöl, vergi sistemindeki değişiklikleri, bunların sonuçlarını ve çarpıklıkları 'sokaktaki adamın` da anlayabileceği basitlikte anlatıyor. İnternet sitesi ve sosyal medya hesabından yaptığı paylaşımlar bu nedenle yoğun ilgi görüyor. Bingöl, Türkiye`deki vergi sistemi, dolaylı vergiler, Türk icadı olarak nitelediği 'verginin vergisi` ve 'affın affı` konularında Al Jazeera`nın sorularını yanıtladı.

“Kazanandan değil harcayandan vergi toplanıyor”

Vergi adaleti denildiğinde ne anlaşılması gerekir?

Adaletli vergi sistemi, verginin tabana yayılmasını, her vatandaşın gelirine göre vergi ödemesine işaret eder. Yani çok kazanandan çok, az kazanandan az vergi almak.

Türkiye`de böyle olduğunu söylemek mümkün mü?

Türkiye`deki temel sorun şu: Vergi kazanandan değil, harcayandan toplanıyor.

Sadece Türkiye`ye özgü bir durum mu bu?

Tabii. Çünkü, Türkiye`de dolaylı vergilerin oranı çok yüksek. Yüzde 70`lere yakın dolaylı vergi var. Yani siz, bugün 50 bin liraya bir araba aldığınızda, yüzde 45 ÖTV, yüzde 18 KDV, ÖTV`nin de KDV`si olmak üzere, toplamda 8 ayrı vergi ödemek zorunda kalıyorsunuz. Bu arabayı bir patron aldığında, şirketinde gider yazıp, hem vergisel avantaj sağlayıp, hem de cebinden çıkan parayı düşürebiliyor. Tamir, bakım, onarım masrafını, kaskosunu, sigortasını, akaryakıt harcamlarındaki KDV`yi de şirketinden indirim konusu yapabildiği için, yine ciddi bir vergi avantajı sağlıyor. Nihai tüketici denilen vatandaşın hepsi cebinden çıkıyor.

Kaynak: Ozan Bingöl

“Yata yüzde 1, simite yüzde 8 KDV”

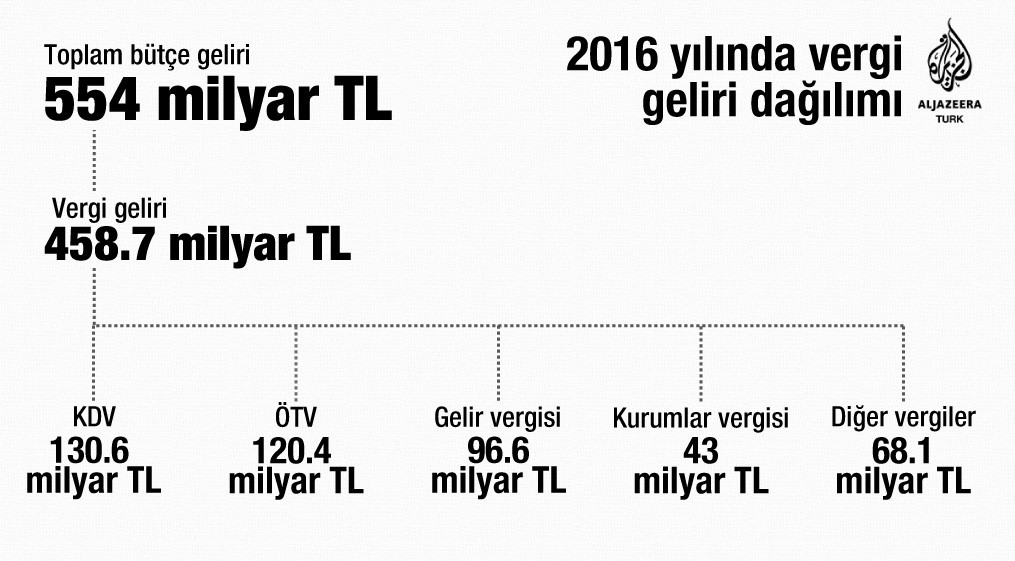

Geçen yıl toplamda 458,7 milyar TL vergi toplamışız. Bunun 130,6 milyar TL KDV, 120, 4 milyar TL ÖTV`den. Ne yaptı? 251 milyar TL. Yani 458 milyar TL verginin, 251 milyar TL`si KDV, ÖTV. Kim ödedi bunu? Nihai tüketici, yani vatandaş.

Bugün milyon dolarlık bir tekne, yat alsanız yüzde 1 KDV ödüyorsunuz, 1 TL`ye simit alsanız yüzde 8 KDV ödüyorsunuz.

Neden böyle kurulmuş vergi sistemi?

Vergide adaletin sağlanabilmesi için, kazanç elde edenlerin doğru denetime tâbi tutulup, doğru incelemelerle, doğru verginin tahsil edilmesi gerekir. Ama maalesef, ülkemizde siyasi güçlerden kaynaklı, dönem dönem, adamı olanın uzlaşma yoluyla sıfırlamasıyla ya da belli bir miktarda indirmesiyle, vergi borcunun aflarla silinmesiyle bu külfet vatandaşın sırtına kaldı.

Meselâ, biz vergi affı getirdik. Ne kadar borcu sildik? 2017 yılında aslında tahsil etmemiz gereken 500 milyar TL ise, 20 milyar TL`sini sildik. Pek, bu nasıl absorbe edilecek? Afla silinen, işverenin yani patronun borcu. Açık, dolaylı vergilerle kapanacak. Sistem böyle ilerlediği sürece vergi adaletinden bahsedilemez. Bahsedilebilmesi için kazanandan vergi toplanması gerekir, harcayandan değil.

Sistemi değiştirmeyi tüm iktidarlar vaat eder. Ancak yapılabilen en fazla sağdan soldan oynamalardır. Bunu yapmak neden zor?

Çok basit. Siz gücü olan bir patronsunuz, biz de üç çalışanız diyelim. Siz bizden her ay, “Burada çay içiliyor, ona katkı sunacaksınız” diyerek, 300 TL topluyorsunuz. 300 TL yüksek bir para. 50 TL olsa belki anlaşılabilecek. Bu yıllarca sürüyor. Dördüncü kişi işe başladığında, diğer çalışanlar yeni geleni uyarıyor, 'Bak patron gelecek, 300 TL çay parası alacak” diyor. Bunun adı kanıksama. Biz buna vergide yerleşme diyoruz. Devlet maalesef varolan bu gelirinden vazgeçmek istemiyor.

Adalet ise zaten dikkate alınmıyor. Dikkate alınsa dolaylı vergiler yüzde 70 olmaz.

Meselâ, beyaz eşyada ÖTV sıfırlandı. Ne kadardı? Yüzde 6,7. O sıfırlandı ama araçtaki yüzde 145 olan ÖTV`yi ne yaptık? Yüzde 160 yaptık. Yani yapılan indirim, fazlasıyla geri alınıyor.

Ülkemizdeki vergi adaletini bozan en büyük unsur, maalesef verginin vergisi alınıyor. Ben şöyle söylerim; parayı Lidyalılar bulmuştur, vergiyi Sümerler, verginin vergisini Türkler .... Meselâ, 2 bin motor bir araç alıyoruz, 56 bin TL gümrük girişi var. Yüzde 160 ÖTV , yüzde 18 KDV , ÖTV`nin KDV`si de var. 56 bin TL`ye gümrükten giren araç, bayii kârı hariç 173 bin TL`ye satılıyor.

Siz devlet olsanız, üretenin 56 bin TL`ye üretip para kazandığı bir aracın, stok maliyetine, Ar–ge faaliyetine, personel maliyetine katlanmadan ve risk almadan 110 bin TL`ye yakın vergi toplasanız, üretir misiniz araba? Ben olsam üretmem. Verdiğim örnekte bayii kârı yok. Bir de bayii kârından da devlet gelir ya da kurumlar vergisi, çalıştırılandan stopaj, SGK primi falan alacak.

“Hiç, ücretlinin vergi affından faydalandığını gördünüz mü?”

Vergi oranlarının yüksek olması bir yana, bir de yeniden yapılandırma adı altında vergi afları yapılıyor. Bunun için ne demek lâzım?

Buna da bir örnek ile cevap vereyim. Ben patronum, “Bundan sonra kart sistemi yaptım, değil 30 saniye, 1 saniye bile işe geç kalana 100 TL ceza yazıyorum” diyorum. Bir ay boyunca birisi 2 saniye, öteki 3 saniye, diğeri 5 saniye geç kalıyor. Birinden 200, ötekinden 300, diğerinden 500 TL ceza alıyorum. Ayın 30`una, maaş tarihine yaklaşırken çalışanlar kara kara maaşlarından yapılacak kesintiyi düşünüyor. 30`un da topluyorum çalışanları, “Tamam bu seferlik affettim sizi” diyorum. Yasal ve ahlâki olmamasına, hayatın olağan akışına aykırı olmasına rağmen, yapılan düzenlemeden doğan bir ceza affediliyor olmasına rağmen, patron mutlu, çalışanlar daha mutlu. Çünkü, patronunun kendisine güzellik yaptığını düşünüyor.

Siz hiç maaşı daha eline geçmeden kaynağında kesilen bir çalışanın, ücretlinin vergi affından faydalandığını gördünüz mü? Af, ya da yeniden yapılandırma patrona.

Bakın, 2012 yılında bu ülkede Genel Sağlık Sigortası diye bir şey getirildi. Gelir durumuna göre sağlık hizmeti için bir para ödenmesine karar verildi. Bu ülkede 3 milyona yakın genç işsiz var. Sosyal devletiz. Ama işsiz olduğu için sağlık hizmetinden faydalanamayacağını, faydalanması için GSS ödemesi gerektiğini söyleyen de bu devlet... Ödeyenler ödedi bunu. Ödeyemeyenlere ise sonra, silindi borçlar, “53 TL`ye düşürdük” denildi. Vatandaş nasıl mutlu...

Ama şu sorgulanmıyor, sosyal devlette bu niye alındı ki?

Bu, bir çeşit kurban psikolojisi mi?

Ben buna, ölümü gösterip, kansere, vereme razı etmek diyorum. “53 TL mühtiş, eskiden 300 TL ödüyorduk” diyor.

1924 yılından bu yana Türkiye Cumhuriyeti`nde 33 kez vergi affı gelmiş. Bunun 8 tanesi son 15 yılda. Ortalama 2,5 yılda bir yapılmış. Söylem de hep aynı. 6111 sayılı yasaya gidelim, yıl 2011. “Bu son, yaptınız yaptınız, bir daha böyle olmayacak” denildi. Daha bunu unutmadık, 6552 sayılı yasa çıktı, 2014 yılında. “Bu sefer son, asla ve kat`a böyle bir kanun bir daha göremezsiniz” dediler. 2016 yılının Kasım ayı, 6736 sayılı kanun.

Acı tarafını söyleyeyim, yapılandırmanın yapılandırması var. Vergi dairesindeki memur, “Siz 6552`den faydalanmışsınız” diyor kişiye, “Evet faydalandım, şimdi de faydalanacağım, benim hakkım, devlet söyledi” diyor. 2014 yılındaki yapılandırmayı, tekrar 2016 yılında yapılandırıyoruz. Yani, bitmemiş vergi affını, başka bir vergi affıyla tekrar yapılandırıyoruz.

Neden sık sık başvuruluyor bu yola?

Temelde vergi aflarına bizim ülkemizde, tahsilat sıkıntısı nedeniyle başvurulduğu söylenir. Verginin en güzel tahsil edildiği yer kaynağında vergi. O yüzden dolaylı vergilere yöneliniyor.

Kazancının karşılığında vergi ödemesi gerekenler ödemediği için sıkıntı var. Gelen af da, o yüzden onlara geliyor. Bir de, afların en büyük dezavantajı şu: Vatandaş buna alışıyor, ödemekten imtina ediyor.

Peki, bu aflar ya da yeniden yapılandırmalarda konulan hedeflere ne kadar ulaşılmış?

En son 6736 sayılı, 2016 Kasım ayındaki düzenleme. Devlete vergi borcu olan 6,3 milyon vatandaşın 4,8 milyonu yapılandırmaya başvurmuş. Toplam yapılandırılan tutar 77,6 milyar TL. Rakam çok ciddi. Neredeyse bizim geçen yılki vergi gelirimizin 7`de 1`i kadar. Bunlar, “Ben bu imkândan yararlanmak istiyorum” diyenler. Ne olmuş bugüne kadar? Yani tahsilat ne kadar? Daha önceki yeniden yapılandırmaların ortalaması yüzde 20 – 25 civarı. Ödemeyecek adam zaten temerrüdü de ödemez. Affı getirmenin artık bu ülkede mantığı kalmadı. Af doğal bir hâl aldı.

İktisatçıların görüşü, vergi aflarının her kuşakta bir kez görülmesidir. Biz de her kuşak 2 yılda bir görüyor.

“4 bin lira brüt maaşınız varsa vergisiz kazancınız 1500-1600 lira”

Ücretli üzerindeki vergi yükü nedir?

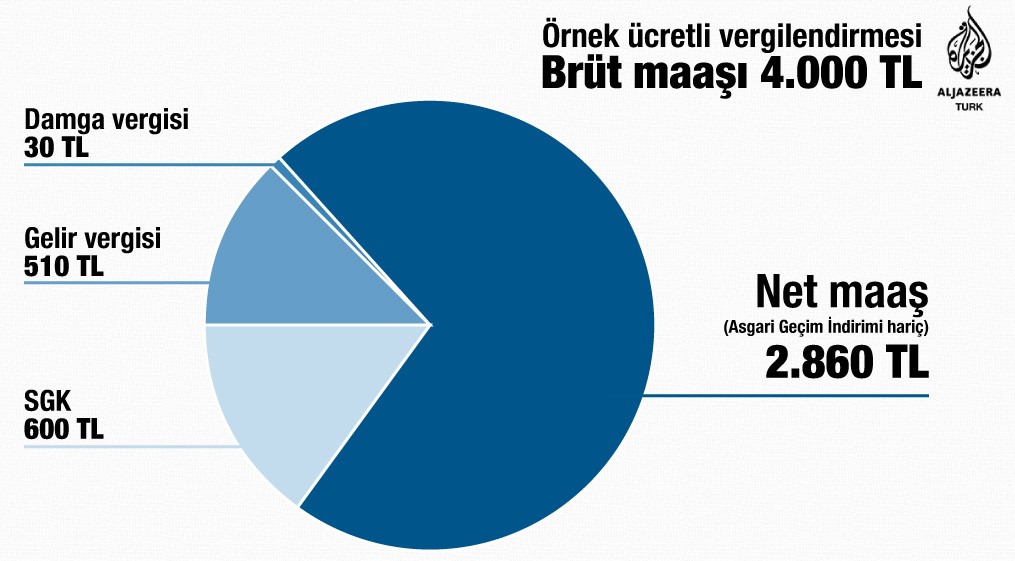

Yine örnek üzerinden gidelim. Brüt maaşınız 4 bin TL olsun.

Kaynak: Ozan Bingöl

Ele geçen net maaş 2860 TL. 1140 TL`ye ne oldu? Yüzde 15 SGK payı, yüzde 15 gelir vergisi, binde 7,59 damga vergisi kesintisi yapıldıktan sonra ele geçen 2860 TL. Yani, siz aslında her ay maaşınızı daha görmeden 1140 TL vergi ödüyorsunuz. Bitmedi. Elinize geçen 2860 TL`ye ile harcama yapacaksınız. Arabanıza yakıt, evinize temel ihtiyaç maddeleri, çocuğunuzun okul masrafını ödeyeceksiniz, ortalama yüzde 18 KDV, yüzde 20`de ÖTV olsun diyelim. Yüzde 40`a yakın da dolaylı vergi ödeyeceksiniz. 1000 TL`ye yakın da oradan vergi ödediğinizi düşünürseniz, aslında sizin vergisiz kazancınız 1500 - 1600 TL.

Kaynak: Ozan Bingöl

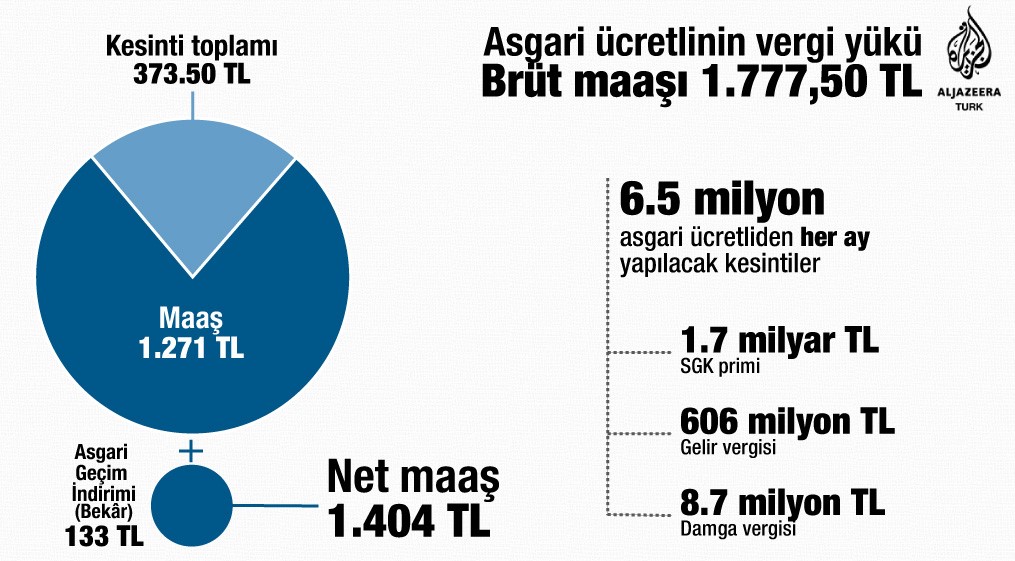

Asgari ücrete bakalım. 1777,50 TL olan asgari ücretten ele geçen 1404 TL. 373,50 TL vergi kesintisi. Yapılan harcamalar sonucunda toplam ödediği, doğrudan ve dolaylı vergi 769 TL.

Asgari ücretliden vergi alınmasa devletin gelir kaybı ne olur?

DİSK`in açıklamalarına göre, ortalama 6,5 milyon asgari ücretli var. Yani, 2 milyar 420 milyon TL. Devlet 2016 yılında sadece alkolden 8 milyar TL ÖTV toplamış. 6,5 değil, 26 milyon asgari ücretliden vergi almasa bunu karşılayabiliyor.

“Yatta, pırlantada 0 olan ÖTV, araçta yüzde 160”

Sistemi değiştirmenin yolları nedir?

Birinci yol, ÖTV`nin amacı lüks tüketimi vergilendirmek.

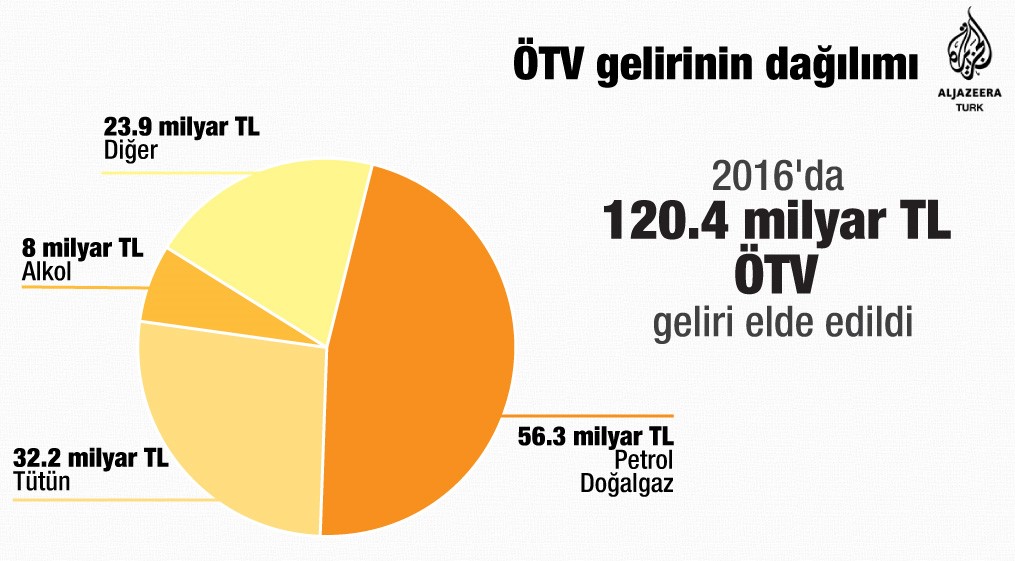

Kaynak:Ozan Bingöl

Yatta, kotrada, pırlantada, elmasta sıfır olan ÖTV, güneş kreminde, parfüm, deodorantta yüzde 20, traş köpüğünde yüzde 6,7. Bir kere bunun düzeltilmesi lâzım. Okey de, tavla taşında yüzde 20 ÖTV nedir? Ya da bir araçta yüzde 160 ÖTV nedir?

Kaynak:Ozan Bingöl

Bugün sigarada toplam vergi yüzde 82. Yani 10 TL`ye satılan sigaranın 8 lira 20 kuruşu vergi. Yani bir paketteki 20 dal sigaranın 16 dalı vergiye gidiyor.

Dolayısıyla, gerçekten lüks tüketimi vergilendirieceğiz. Doğru ürünlere, doğru vergi uygulayacağız.

İkinci yol, beyanname veren mükellef sayısını artırmalıyız. Kayıtdışı ekonominin önüne geçmek zorundayız. Yani, denetim yapacağız. Adamın 3 tane dairesi var. Hepsinden 1000 TL kira geliri var, 3 bin TL gelir. Elden alıyor kirayı. Ne beyanname var, ne bir şey. Bunun önüne geçeceğiz.

Geçeceğiz diyorum ama bir af kanunu geliyor, kira geliri 5 yıl yakalanmayan bir de gidip aftan yararlanıyor, 5 yılı temizleyip gidiyor. 6736 sayılı kanunla (2016 Kasım) ne oldu biliyor musunuz? Son 5 yılda elde ettiği kira gelirlerini hiç beyan etmemiş kişiler gidip sadece 3 bin 12 TL para ödedi ve 5 yılın incelenmesinden kurtuldu, hem de ne kadar kira geliri elde ettiğine bakılmaksızın.

Dolayısıyla vergi affı olmayacak artık. Adına yeniden yapılandırma desek de, demesek de.

Tahsilatı devlet mekanizması ile artıracağız. Yeri gelecek ödemeyen adama haciz işlemi başlatacağız.

Beyanname veren sayısını hem kayıtdışılığın önüne geçerek, hem de ücretlilere beyanname verdireceğiz. 13 milyona yakın ücretli geliri elde eden vatandaş var.

“Çocuğunu özel okula gönderen patronun vergi avantajı var, çalışanın 1 TL avantajı yok”

Neyi sağlar bu? O vergisini zaten düzenli ödüyor...

Ben patronum, siz çalışansınız. Ben çocuğumu özel okula gönderiyorum 30 bin TL para verdim. Ben beyannamemi verirken çocuğumu özel okula görderdiğim için beyannamedeki matrahımın yüzde 10`u kadar indirim sağlıyorum. Yani, vergisel avantaj sağlıyorum. Siz de çalışan olarak çocuğunuzu özel okula gönderdiniz, 1 TL avantajınız yok. Ben, servis ücretini, kırtasiye parasını da düşüyorum ayrıca. Neden? Beyanname veremediğiniz için.

Dört dairesi olan biri. Kira geliri elde ediyor. Çocuğunun özel okul parasını o kira gelirinden düşüyor. Kendisi kirada otuyorsa onu da düşüyor, konutu kredi ile aldıysa onu da düşüyor. O bu kadar avantajdan faydalanırken, siz cebinizden ödüyorsunuz.

Ülkede vergi sistemi şöyle kurulmuş: Çalışan şu kadara çalışırım diyor. Meselâ, “2 bin TL`ye çalışırım” diyor. Ama bunun brütü ne kadardır? Vergi dilimi nedir, ne kadardır bilmez. Niye bilmez, hep 2 bin lirayı alıyor çünkü. Patron yakınır bu durumda, 4 bin TL brütü, 4200 TL yapmak zorunda.

Brüt maaşta anlaşılsa, çalışan ülkedeki vergi yükünü hisseder. Deseydi ki 4 bin TL brüt maaş ile çalışırım, ocak ayında eline 2860 TL geçecek, haziran da 2600 TL, aralıkta 2300 TL. Ne oldu? Vergi dilimi değişti, yüzde 27`ye çıktı. Çalışan ve işveren arasında brüt maaş kavramı oturmadığı için, çalışan üzerindeki vergi yükünü hissetmiyor.

Bir de başka bir şey var. Gelir vergisi tarifesi yüzde 15`ten başlıyor. Yüzde 20, yüzde 27, yüzde 35`e kadar gidiyor. Milyon dolarlık futbolcunun ki sabit yüzde 15. Bugün çalışanın ücreti 6 ayda yüzde 20`lik dilime giriyor. Asgari ücretli bile son 3 ayda yüzde 20`lik dilime giriyor. Futbolcu 10 milyon dolar transfer parası alıyor. Adı ücret. Gelir vergisi kanununun geçici 72. maddesi ile sabit stopaj yüzde 15. Onu da kulüp ödüyor. Futbolcu 1 TL vergi ödemiyor. Bu arada kulüp de ödemiyor aslında.

2014 yılında futbol klüpleri de yeniden yapılandırmadan yararlanmıştı...

Evet, doğru hatırlıyorsunuz. Şimdi 6736 sayılı yasada (2016 Kasım) klüplere özel 72 taksit vergi affı getirildi. Spor gelişsin diye. Spor gelişsin de tarım körelsin mi? 166 spor kulübü 552 milyon TL yapılandırmaya gitti ve silinen borç tutarı toplamda %56 oranında.

Futbolcu vergisi, Fransa`da yüzde 40`larda, İngiltere`de yüzde 50`lerde, Almanya`da yüzde 45`lerde, Yunanistan`da yüzde 40`larda. Bugün sen Messi olarak 10 milyon dolar aldıysan, 5 – 5.5 milyon doları İspanya hükümetine ödüyorsun.

Dikkat edin, dünyadaki popüler futbolcular 33 – 34 yaşına geldi mi Türkiye`ye gelirler. Ronaldo`sundan tutun, Alex`ine kadar. Son darbeyi Türkiye`de vururlar geçerler, hiç vergi ödemezler. Türkiye Cumhuriyeti sporcular için vergi cennetidir. Hiç 24 yaşında gelen Messi gördünüz mü? 25 yaşında kariyerinin zirvesinde Ronaldo gördünüz mü Türkiye`de?

Kaynak: Al Jazeera